Продолжая исследовать финансовые отчёты перейдём к Balance Sheet.

В нашем исследовании буем пользоваться ресурсом Morningstar.

В отличии от Income Statement, который раскрывал нам доходы и расходы имеющиеся у компании, Balance Sheet раскроет такие понятие как активы, пассивы, собственный капитал и долги.

Для того чтобы перейти к разбору каждой строчки, стоит разобраться, из чего компании состоят.

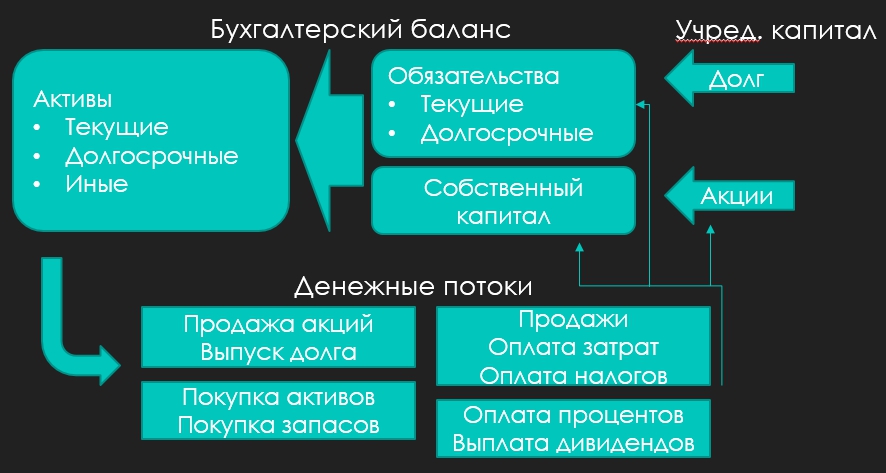

Как следует из рисунка выше, группа людей собирают учредительный капитал за счёт своих средств или взятых в долг денег и выпускают акции своей компании. Данные акции составляют собственный капитал. По сути – это деньги организаторов.

Далее реализовывая выпущенные акции или просто беря банковский кредит акционеры создают обязательства, которые делятся на текущие (которые надо погасить в течении года) и долгосрочные (свыше года).

Используя долговые деньги и собственный капитал компания начинает закупку тех активов, что ей нужны для эффективной работы. Таким образом мы можем сказать, что Активы-Долги = Собственный капитал. Равно как Активы = Долг+СК и так же Долг = Активы-СК.

Таким образом, если у предприятия нехватка текущих активов, чтобы погасить текущую задолженность ей придётся использовать резервы из собственного капитала. Если у предприятия долгосрочные обязательства превышают собственный капитал, значит компании придётся эффективно работать, чтобы ко дню выплаты иметь нужную сумму или ей придётся перекредитовывать долги, что очень негативно скажется на репутации компании.

Возвращаясь к рисунку выше, так же можно обратить внимание, что после всей основной деятельности: организация долга, закупка активов, реализация продукции, уплата расходов и дивидендов (если они есть), компания остаточными средствами может распорядится следующим образом:

1. Она может направить средства в нераспределённую прибыль, тем самым увеличив собственный капитал и это сделает компанию более устойчивой к будущим потрясениям.

2. Деньги могут быть направлены на погашение основного тела долга, чтобы уменьшить выплату по процентам в будущем.

3. И наконец компания может откупить свои акции с рынка (buyback), если считает, что цена на них занижена и в будущем она сможет продать свои акции инвесторам по более высоким ценам.

Теперь, когда мы понимаем, что активы – это производная от СК, обязательств и непосредственно деятельности компании, а СК это разница между Активами и Долгом, мы можем перейти к рассмотрению каждой строчки баланса.

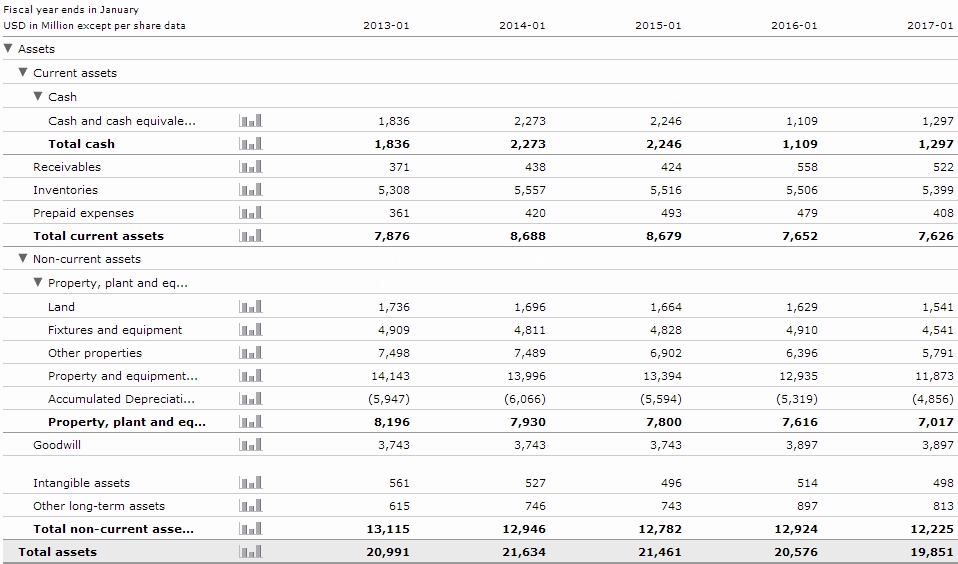

Начинаем мы с Assets (активы). Блок Current assets (текущие активы- то есть на их конвертацию в чистый кэш потребуется год или менее):

Cash and cash equivalents (кэш и его эквиваленты) – кроме кэша сюда относятся банковские счета, товарные ценные бумаги, казначейские векселя и краткосрочные государственные облигации, т.е. всё, что может быть конвертировано в кэш за три месяца или менее. Рыночные ценные бумаги считаются эквивалентами денежных средств, поскольку они являются ликвидными и не подвержены существенным колебаниям стоимости. Если компания работает с разными валютами, данная строка баланса представит их как одну исходя из курсов конвертации.

Receivables (дебиторская задолженность) – задолженность, по которой должны компании, а не самая компания является должником. Возникает тогда, когда компания продала товар, но оплата ещё не поступила. Чаще всего это продажа товара в долг. Важно помнить, что даже если шанс того, что долг будет погашен – крайне низкий, всё равно, в Income Statement, Revenue увеличится на размер этой задолженности. Так как Revenue собирает в себя даже не поступившие средства. Важно наблюдать за динамикой этого показателя. Есть множество способов, но самый простой для быстро анализа, проследить динамику задолженности через Revenue. Revenue/Receivables. Выстроим динамику для Macy’s. 74.6, 63.7, 66.28, 48.52, 49.38. Резко упавший показатель говорит о том, что количество выданных долго резко увеличилось по отношению к выпущенной продукции и это может негативно сказаться в будущем, так как часть долгов могут оказаться невозвратными. Хорошо, когда данный показатель балансирует на одном уровне.

Inventories (запасы) - это сырье, готовые изделия и готовые изделия, которые считаются частью активов бизнеса, которые готовы или будут готовы к продаже. Inventories представляют собой один из важнейших активов бизнеса, поскольку оборот запасов представляет собой один из основных источников получения доходов и последующих прибылей для акционеров компании. Важно помнить, что наблюдение за Inventories бессмысленно, если компания не получает прибыль с каждой продажи. Внутри данной статьи они подразделяются на сырьё, незавершённое производство и готовую продукцию. Наблюдение за данной строкой баланса легче всего вести через Revenue. Revenue/Inventories. 5.21, 5.02, 5.09, 4.91, 4,77. Падающее значение говорит о замедляющемся обороте Inventories.

Prepaid expenses (заранее оплаченные расходы) - например, страховка - заранее оплаченный расход, потому что цель купить страховку состоит в том, чтобы купить превентивную защиту в случае какой-либо беды. Хоть это и расход, но внутри себя он несёт выгоду. Равно как и предоплата за оборудование.

Блок Non-current assets – активы, на конвертацию которых уйдёт более года. Подблок Property, plant and equipment (основные средства) - также называют материальными основными средствами. PP&E включают в себя землю, здания и транспортные средства. Редко, когда продажу основных средств можно интерпретировать как позитивный знак.

Land (земля) - термин «земля» включает в себя все физические элементы, дарованные природой, определенной площади или части собственности. Сюда входят поля, леса, минералы и источники воды.

Fixtures and equipment (приспособления и оборудование) - столы, стулья, компьютеры, электронное оборудование, книжные шкафы и перегородки. Автомобильная техника, такая как грузовые автомобили, автомобили и тракторы, относится к этой категории. Материальные погрузчики, вилочные погрузчики, бурильные прессы и счетчики валют - все это оборудование, которое компания использует на регулярной основе.

Other properties (иная собственность) – всё, что по тем или иным причинам не вошло в разделы выше.

Property and equipment, at cost (собственность и оборудование по стоимости) – включает в себя здания и основное оборудование, такое как станки, упаковочное оборудование и т.д.

Accumulated Depreciation (накопленное обесценение) – по сути это амортизация, небольшая заминка заключается в том, что в мы используем только понятие “амортизация”, а на западе понятия обесценение и амортизация разделены. Поэтому далее под понятием амортизация стоит понимать depreciation (обесценение), что же такое amortization мы рассмотрим позже. Итак, depreciation это постепенное отчисление стоимости актива в расходы, по мере его использования. Если актив был куплен и срок его использования год и менее, то его стоимость сразу зачисляется в расходы, если срок использования больше года, то его стоимость каждый год постепенно уменьшается, до тех пор, пока актив не обесцениться до минимальной базовой цены. Depreciation позволяет снизить налоги, так как это расходы, что вынуждает предприятия постоянно обновлять PP&E, чтобы не использовать те активы, чьи цены уже достигли базовых.

Goodwill (гудвилл) - нематериальный актив, это ценность бренда компании, солидная клиентская база, хорошие отношения с клиентами, хорошие отношения с работниками и любые патенты или запатентованные технологии представляют собой гудвилл. Гудвил считается нематериальным активом, поскольку он не является физическим объектом, таким как здания или оборудование.

Intangible assets (нематериальные активы) - нематериальный актив является активом, который не является физическим по своему характеру. Корпоративная интеллектуальная собственность, включая такие предметы, как патенты, товарные знаки, авторские права и бизнес-методологии, представляет собой нематериальные активы

Other long-term assets (иные долгосрочные активы) – иные активы, что не вошли в статьи выше.

На этом обзор активов заканчивается и настало время перейти к обязательствам, и собственному капиталу.

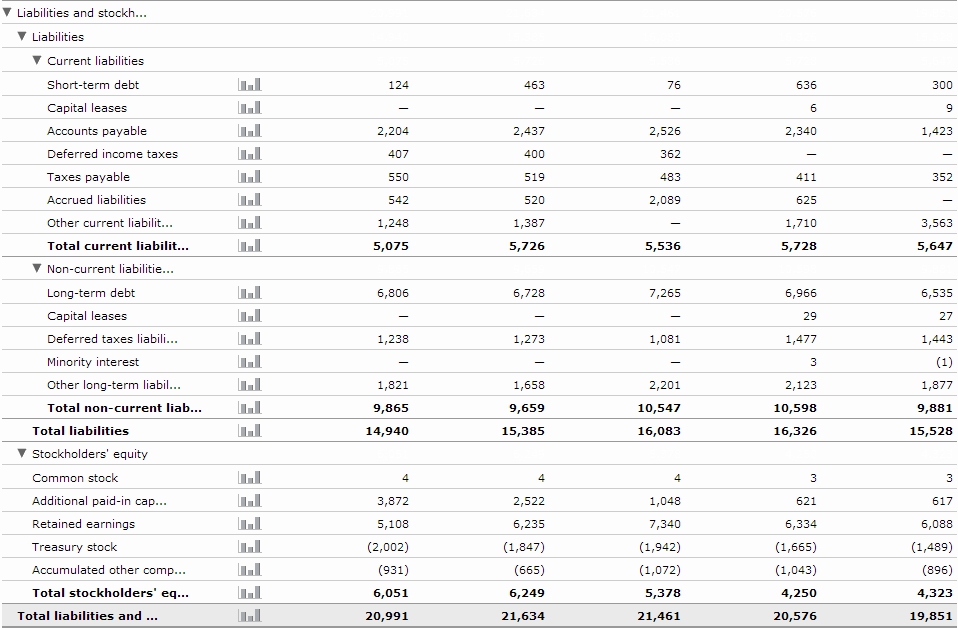

Short-term debt (краткосрочный долг) - краткосрочный долг, также известный как краткосрочные обязательства, относится к любым финансовым обязательствам, которые либо подлежат погашению в течение 12-месячного периода, либо подлежат погашению в течение текущего финансового года, чаще всего это краткосрочные банковские кредиты и задолженности перед поставщиками. Значение ST Debt счета очень важно при определении эффективности компании. Если ST Debt больше, чем CCE компании, это говорит о том, что компания может находиться в плохом финансовом состоянии и не имеет достаточных денежных средств для погашения своих краткосрочных долгов. В нашем случае, как мы видим CCE каждый год в несколько раз выше ST Debt.

Capital leases (капитальный лизинг) – понятие, которые выделило FASB в отдельную статью в 2016 году. По сути - лизинг с итоговым приобретением актива. Тот лизинг попадает под данную статью, который соответствует следующим условиям: срок аренды 75% или более срока полезного использования актива, содержит право на покупку актива по цене ниже рыночной стоимости актива, арендатор должен получить право собственности в конце срока аренды, стоимость лизинговых платежей больше 90% рыночной стоимости актива.

Accounts payable (кредиторская задолженность) – долги перед поставщиками. Часто тяжело найти разницу между поставщиками в ST Debt и поставщиками в AP.

Deferred income taxes (отложенные налоги на прибыль) - налоговый кодекс налоговой службы (IRS) и общепринятые принципы бухгалтерского учёта (GAAP) имеют отличия. Из-за этого могут возникнуть ситуации, когда налог на прибыль, подлежащий уплате по налоговой декларации, больше, чем расходы по налогу на прибыль в финансовой отчетности. Данная разница отображается в данной статье.

Taxes payable (налоги к уплате) – налоги, которые должны быть уплачены в течении года.

Accrued liabilities (начисленные обязательства) - налог на заработную плату, включая социальное страхование, Medicare и федеральные налоги на безработицу. Они все могут быть начислены, но ещё не уплачены.

Other current liabilities (иные текущие обязательства) – те обязательства, которые по тем или иным причинам не вошли в разделы выше.

Long-term debt (долгосрочный долг) – то же, что и ST Debt, только на срок более года. Данная статья внутри компании подразделяется на финансовые обязательства и операционные обязательства. Финансовые обязательства относятся к долгам перед инвесторами или акционерами; они включают облигации и векселя к оплате. Операционные обязательства относятся к аренде или неурегулированным платежам, к ним относятся все: от арендованных строительных площадок и оборудования до пенсионных планов сотрудников.

По сути, это всё, что можно на текущем уровне обзора Balance Sheet сказать о долгосрочных обязательствах, как так все остальные статьи долгосрочных обязательств мы рассмотрели ранее. Завершающим аккордом изучим Stockholders' equity (собственный капитал).

Common stock (обыкновенные акции) – в нашем примере это 4М. Это значит, что когда компания только была организованна, то была установлена номинальная (чаще всего минимальная) цена. Номинал умноженный на все выпущенные акции. Поэтому в данном разделе столь малое значение.

Additional paid-in capital (дополнительный оплаченный капитал) – данная статья возникает после выхода компании на IPO. Разница между номинальной стоимостью и ценой IPO – есть профит компании. Он записывается именно тут. Так как номинальная стоимость есть цифра “с потолка”, то чаще всего вся выручка от IPO – чистая прибыль компании (поэтому выход на IPO это максимально дешёвые деньги для многих). Он может уменьшаться (как в нашем примере) за счёт байбэков, выплаты дивидендов или слияний.

Retained earnings (нераспределённая прибыль) – итоговая прибыль что осталась в резервах после всех операций, для реинвестиций или погашения основного долга компании. Рассчитывается как Предыдущая накопленная RE + Net Income – Dividends.

Treasury stock (казначейские акции) – как правило акции, которые не доступны для внешних инвесторов. Чаще всего это контрольный пакет. Они не включаются в состав акций находящихся в обращении. Их количество может увеличиться за счёт байбэка и уменьшиться за счёт офферинга. В нашем случае отрицательные числа, значит скорее всего имел место быть байбэк.

Accumulated other comprehensive income (накопленный прочий совокупный доход) - включают нереализованные прибыли и убытки по определенным видам инвестиций, а также прибыли или убытки по пенсионным фондам и операции с иностранной валютой. OCI исключается из чистой прибыли, поскольку транзакции являются необычными и не генерируются посредством обычной деятельности компании. Помимо инвестиций и пенсионного плана, OCI включает операции хеджирования, которые компания выполняет для ограничения убытков. Отделив транзакции OCI от операционного дохода, можно иметь более ясную информацию об источниках дохода.

И как итог баланса мы можем видеть, что Total liabilities and stockholder’s equity равны Total assets. Именно то, что мы рассматривали в самом начале. Активы=Пассивам. На этом мы закончим рассмотрение Balance Sheet.

Рекомендация – данный текст не нужно заучивать. Он легко ляжет вам в ум, если вы будете просто каждый день, в течении хотя бы двух недель рассматривать финансовые отчёты. По 20 компаний в день. Как бы то ни было, но зубрёжка – это путь безысходности.